令和5年分の贈与税の申告状況と令和6年以降の贈与・相続【税務レポート】

令和5年分の贈与税の申告状況と令和6年以降の贈与・相続

解説:日本経営ウィル税理士法人

代表社員税理士 座間 昭男

令和6年5月、国税庁より「令和5年分の所得税等、消費税及び贈与税の確定申告状況等について」が公表されました。今回は、贈与税の申告状況についてご紹介したいと思います。

Ⅰ. 令和5年分の贈与税の申告状況

国税庁が令和6年5月に公表した「令和5年分の所得税等、消費税及び贈与税の確定申告状況等について」によれば、贈与税の申告書の申告人員は51万人であり、そのうち申告納税がある方は37万6千人で、その申告納税額は3,548億円で、1人当たり94万円です。

前年分と比較すると申告人員及び申告納税額は増加し、納税人員はほぼ横ばいとなっています。

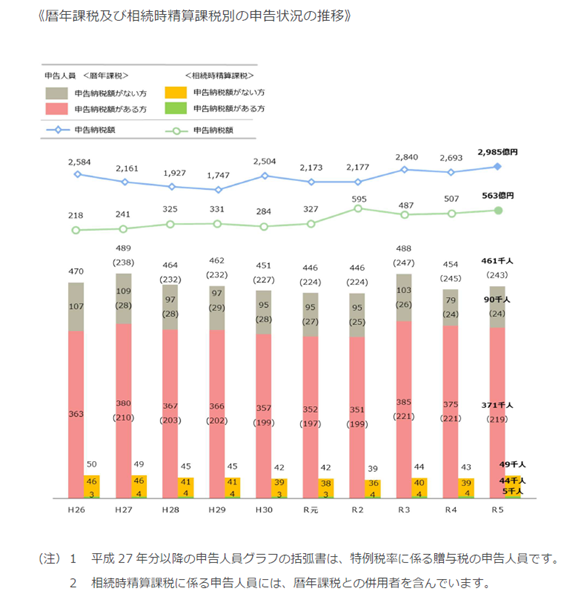

暦年課税を適用した申告人員は46万1千人で、そのうち申告納税がある方は37万1千人で、その申告納税額は2,985億円です。1人当たりの納税額は80万円となっており、前年分と比較すると、申告人員数と申告納税額が増加しています。

一方、相続時精算課税を適用した申告人員は4万9千人で、そのうち申告納税がある方は5千人、その申告納税額は563億円です。1人当たりの納税額は1,216万円となっています。暦年課税と同じく、前年に比べ申告人員数と申告納税額が増加しています。

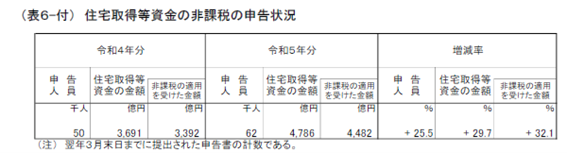

また、令和5年に住宅取得等資金に係る贈与税の非課税を適用した申告人員は6万2千人で、前年に比べ25.5%増加しています。住宅取得等資金の金額は4,786億円で、そのうち非課税の適用を受けた金額は4,482億円となっています。

Ⅱ. 令和6年以降の贈与・相続

令和5年度改正により、暦年課税により贈与を受けた財産について、相続税の課税価格へ加算される生前贈与の対象期間が3年間から7年間に延長されました。なお、延長された4年間(相続開始前4~7年の間)のうちに贈与により取得した財産については、その財産の価額の合計額から総額100万円を差し引いた残額が相続税の課税価格に加算されます。

相続時精算課税については、2,500万円の特別控除とは別枠で、年110万円の基礎控除が新設されたほか、相続時精算課税により取得した土地や建物が災害により一定の被害を受けた場合には、相続時に評価額を再計算した上で、相続税の課税価格に加算できるなど、従来の制度よりも使い勝手が良くなりました。

また、令和6年度改正により住宅取得等資金に係る贈与税の非課税措置について一定の見直しが入ったうえで、適用期限が3年間(令和6年~令和8年)延長されました。

改正後の贈与税の非課税限度額は一般住宅については500万円、省エネ等住宅については1,000万円です。省エネ等住宅の非課税枠を適用できるのは、家屋の区分に応じ、省エネルギー性能、耐震性能又はバリアフリー性能のいずれかの基準を満たす場合に限られます。

なお、この非課税措置については、贈与を受けた年の受贈者の合計所得金額が2,000万円以下(一定の場合1,000万円以下)である必要がありますので、適用を検討する際にはご注意ください。

Ⅲ. 最後に

令和5年度の贈与税の申告状況と、令和6年以降の贈与・相続についてご紹介しました。

令和5年度税制改正により、相続時精算課税については以前よりも使い勝手が良いものとなりました。改正前の制度では、利用する人が多くはなかった相続時精算課税ですが、今後は改正に伴い利用数の増加が期待されます。

なお、相続時精算課税は一度選択すると、その後、暦年課税を選択することができなくなるため慎重な判断が必要になります。

相続対策をお考えの際は、是非、担当者にご相談ください。

もっと知りたい!続けてご覧ください

相続や遺言、事業承継などのさまざまなお悩みに役立つ情報を動画で紹介

2024年09月01日

日本経営ウィル税理士法人

代表社員税理士 座間 昭男

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

バックナンバー・経営者のライフプラン・相続サロンのご案内

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート